一口に投資といっても、メリット・デメリットは実にさまざま。

とっても魅力的な投資方法に感じても、実際は非常に取引コストが高かったり、損失のリスクが高かったりというデメリットが潜んでいる場合も多くあります。

初心者におすすめの投資方法、おすすめしない投資方法も紹介していきます!

初心者におすすめの投資・資産運用 4種類

投資信託

投資信託とは、私たち投資家のお金を投資のプロに預け、代わりに投資してもらう金融商品のこと。

個別に株式などに投資する場合は色んな分析が必要ですが、投資信託は基本的に放置でOKなので初心者でも簡単にできるというメリットがあります。

ただし、やり方によっては証券会社にカモられるなどして大損してしまう可能性もあるので要注意!

投資信託の種類、お得な取引方法についても一緒に確認していきましょう!

投資信託の種類

一口に投資信託といっても色んな種類がありますので、投資対象・運用方法・分配方法の3つに分けてサクッと解説します。

投資対象の種類 …株式・債権・不動産など

投資信託の投資対象は、国内外の株式・債権・不動産など実にさまざま。

色んな投資対象を組み合わせることで、リスク分散もできちゃいます

「株式」と一言でいっても、投資信託では複数の銘柄に分散投資してくれるため、初心者でも簡単に分散投資が可能です。

運用方法の種類 …インデックス型・アクティブ型

投資信託の運用方法は、インデックス型とアクティブ型の2つに分類されます。

インデックス型とは、株価指数など特定の指数と同じ値動きをするように設計されている投資信託のこと。

一方アクティブ型は、運用のプロが分析をして売買してくれる投資信託のことです。

アクティブ型は手数料が高いのが一般的ですし、だからといって運用成績めちゃくちゃ良いというわけでもないので、よっぽどの理由がない限りはインデックス型をおすすめします。

むしろ、アクティブファンドよりもインデックスファンドの方が成績が良いことが多いです。

投信評価会社のモーニングスターが2015年に調査したところ、インデックス型よりも運用成績が良かったアクティブ型は2〜3割ほどしかなかったという調査結果もあるんですよ。

ひふみ投信のように好成績を上げているアクティブファンドもあるため、一概にはいえないんですけども

分配方法の種類 …受取型・再投資型

投資信託の分配金は、受取型と再投資型の2種類。

受取型は小まめに分配金が手元に入ってお得な気がしますが、長期目線で考えると再投資型の方が断然お得です。

分配金をさらに投資に回すことで複利効果が生まれるため、10年、20年と長期で続けていくと大きな差が生まれます。

私は現在保有している銘柄は全て、再投資型に設定しています。

投資信託のリスク・デメリット

元本保証がない(=資産額が減ることもある)

どんな投資方法でもそうなのですが、投資信託も儲かる一方ではなく損失のリスクが伴います。

銀行預金などとは異なり、元本の保証はないので要注意です。

まぁ、そりゃリスクなしで儲かる一方だったら、投資というか怪しい錬金術ですからね

先進国の株式に集中投資した方が利益率は良いのですが、リスク軽減のために債権などにも分散しておくようにしましょう。

やり方によっては大損のリスクもある

2020年3月には世界中の株が大暴落し、大損する投資家が続出しました。

投資信託を始めて2〜3年の人たちは、直前まで米国株が史上最高値を更新し続けてウハウハ状態 → 一気に含み損状態に転落して底が見えない状態になってしまったため、慌てて売ってしまった方も多かったことでしょう。

ただ、個別株などでもそうなのですが、含み損状態になったとしても決済するまでは損失が確定しません。暴落してしまったとしても、また上がるまで待ち続ければいいのです。

投資信託で大切なのは、長期目線で淡々と積み立てていくこと。暴落時でもそのまま積み立て続けていけば、むしろ非常に安い金額で購入できるチャンスにもなるんですよ。

インターネット証券で新規口座を開設する個人が急増している。楽天証券では2月の開設数が初めて10万を超え、3月は2月比で3割程度増えそうだという。初心者が足元の株安を「投資を始める好機」と捉えている。

投資信託のやり方・おすすめの始め方

投資信託を始めるには、証券会社で口座開設する必要があります。

ただし、それぞれの証券口座によってメリット・デメリットが異なるため、きちんと口座選びをしないと利益に差が出てしまいます。

これから投資信託を始めるなら、楽天証券で口座開設し、つみたてNISAを利用するのがおすすめです。

楽天証券なら楽天カードで投信積立もできるため、ポイントが貯まってお得!さらにNISAを利用して投資信託をすれば、非課税になるというメリットもあります。

楽天証券やNISAの詳細については、下記のページをご覧ください

おすすめしない投資信託の始め方

なお、投資信託を始める際に一番避けた方がいいのは、近所の証券会社にノコノコ出向いてしまうことです。

店舗型の証券会社に行ってしまうと、窓口で高コストかつ成績もイマイチな投資信託を売りつけられる可能性が高いです。

先ほど説明したアクティブファンドのように、手数料が高くて証券会社側が儲かる商品をすすめられちゃうわけですね

「証券会社」とか「銀行」とかって真面目で誠実で優秀な人たちが親身になって我々の資産運用をサポートしてくれるみたいなイメージがあるかもしれませんが、大抵の場合は幻想です。

今は投資信託も株式投資も、ネット証券で済ませた方が手軽かつ低コストで運用できるため、わざわざ自らカモられにいくのは全力で避けましょう。

なお、近年ではインデックス型の投資信託を利用してセミリタイアする人も増えてきています。

投資信託は、少額から気軽に株式や債券を購入することができます。

もし投資信託を始めるなら、NISA(つみたてNISA)やiDeCoを利用するのがおすすめ!NISAやiDeCoなら、利益が非課税になってお得ですよ。

ETF

ETF(上場投資信託)は、株式投資と投資信託の良いところを組み合わせた投資方法のこと。

上場株のようにリアルタイムで取引できますし、投資信託のように少額でも分散投資ができちゃいます。

個別株を買うよりも簡単に分散投資ができる&少額から始められますし、投資信託よりコストが低い銘柄が多いのが特徴です。

ETFとは?投資信託との違いは?

ETF(Exchange Traded Fund・上場投資信託)とは、株式と投資信託の良いところを組み合わせた投資方法のこと。

株式のようにリアルタイムで取引できますし、投資信託のように簡単に分散投資もできるという優れものなのです

また、投資信託よりも信託報酬が低い傾向にあるというのも、ETFの大きなメリットです。

ETFの特徴・メリット 2点

メリット1. 希望した価格で売買できる

投資信託の場合は1日1回しか基準価格が更新されず、前日の価格を参考に売買することになるため、大まかな価格しかわからない状態で決定しなければなりません。

一方、ETFなら数秒ごとに最新価格が更新されるため、リアルタイムな価格を参考にしながら売買できるのです。

株式投資と同じく、「いくらになったら買う(売る)」という価格を指定する指値注文も利用できます。

投資信託に比べ、ETFのほうがより柔軟に細かな注文ができるというわけですね。

メリット2. 信託報酬が低い

ETFは投資信託と比べ、信託報酬が安い傾向にあります。

例えば、楽天VTI(投資信託)の信託報酬は0.162%程度なのですが、VTI(ETF)ならわずか0.03%です。

要注意!ETFのデメリット 2点

デメリット1. 投資未経験者には難易度が高め

投資経験が全くない方では、取引方法がちょっぴり難しい…というのがETFのデメリットとして挙げられます。

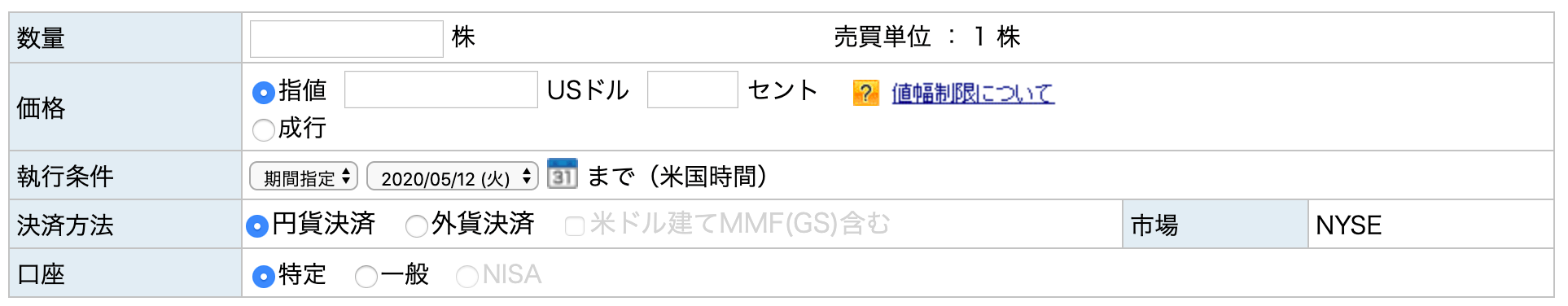

実際にETFを購入するには、こんな感じの取引画面で数量、価格、執行条件などを入力しなければいけません。

注文方法としては、普通の株式投資と似たような感じですね

成行注文という方法ならその時の価格でサクッと注文できるのですが、より有利な条件で注文したい場合は指値注文であらかじめ価格を指定しておく必要があります。

現在ではウェルスナビなど自動でETF取引してくれるサービスもあるため、投資経験が全くない方はそうしたサービスから始めるのもおすすめですよ。

デメリット2. 分配金が再投資されない

一般的な投資信託なら自動で分配金を再投資して複利効果が見込めますが、ETFでは自動で再投資が行われません。そのため、手動で再び再投資する必要があります。

ETFのデメリットといったらこの程度なのですが、先ほどチラッと紹介したウェルスナビなら両方のデメリットを補うことができます

ウェルスナビでは自動で色んな種類のETFに分散投資して再投資やリバランスも勝手にしてくれるため、初心者でも簡単に始められておすすめですよ。

ETFの種類はこんなにある

下記の通り、ETFには色んな種類が存在します。

- 国内株式、債券

- 海外株式、債券

- REIT(リート)

- コモディティ(商品)

一言で「海外株式」といっても、先進国株式か新興国株式かでチャートの動き方や利回りが大きく変わってきます。

また、「先進国株式」といっても、先進国全体に分散投資するETF、米国のみに投資するETF、米国のトップ企業のみに投資するETFなどさまざまな種類が用意されています。

好成績!ETFのおすすめ銘柄

「じゃあ、具体的にはどんなETFを買ったらいいの?」って話ですが、利益を重視するか安全性を重視するかで異なるため一概には断言できません。

が、参考までに私が実際に運用して好成績を上げているETFは、VTI(バンガード・トータル・ストック・マーケットETF)です。

VTIとは、米国全体の株式に投資してくれる超有名なETFです

同じくバンガード社のETFでは、VT(バンガード・トータル・ワールド・ストックETF)やVOO(バンガード・S&P500 ETF)も有名かつ好成績を上げています。

VTは先進国や新興国の株式、VOOは米国大企業の株式に絞って構成されています。

分散の範囲はVTが最も広いものの、VTIやVOOよりも経費率がやや高めです。

ETFでおすすめなのはこの証券会社

ETFを購入するなら、SBI証券が実質買付手数料無料の銘柄も多くておすすめですよ。

先ほど紹介したVTI・VT・VOOを始め、他の米国ETFや国内ETFなどでも実質買付手数料無料の対象銘柄が多く用意されています。

ETFは低コストだがやや難しめ

元々個別株の取引もしている人ならETF取引も楽々こなせるでしょうが、全くの投資未経験者だとなかなか苦労するかと思います。

もしあなたが投資経験がない場合、まずは自動でETF取引をしてくれるウェルスナビを利用するか、一般的な投資信託から始めるのもおすすめですよ。

現在では投資信託でも低コストな銘柄が多々ありますし、NISAやiDeCoを利用すれば運用益なども非課税になります。

株式

株式投資は、投資の代名詞ともいえます。企業の株式を購入することで、配当金や株主優待を受け取ることもできます。

ただ、株式投資は最低でも数万円〜数十万円の資金が必要なため、全くの投資初心者ではややハードルが高いかもしれません。

きちんと銘柄の分析ができるようになるまでは、先ほど紹介した投資信託やETFを通して株式を購入するのがおすすめですよ。

FX

FXは4000〜5000円ほどの少額から取引できるため、あまり投資資金が用意できない方でも気軽に始められます。

ただし、最小取引単位はFX口座によって異なるので要注意です。最小取引単位が1万通貨の口座では、その10倍である4〜5万円の資金が必要です

少額取引したい場合は、みんなのFX・LIGHT FX・ヒロセ通商など1000通貨から取引できるFX口座を利用しましょう。

その他の投資・資産運用 3種類

- ソーシャルレンディング

- バイナリーオプション

- 仮想通貨(暗号資産)

ソーシャルレンディング

株式やFXとは異なり取引期間などに融通が効きづらいのですが、ソーシャルレンディングでは非常に高い利回りが期待できます。

ただ、貸し倒れのリスクなどもあるので要注意です。

バイナリーオプション

かつて簡単にできる投資(投機)方法として人気だったバイナリーオプションですが、ギャンブル性がの高さが問題視されて金融庁により規制されました。

現在はギャンブル性が低くなり、初心者が運だけで勝てるような仕組みではなくなっています。

せっかくこれから始めるなら、ネットや本などでも情報が充実しているFXの方がおすすめですよ。

実際に海外のバイナリーオプション業者では、詐欺被害も発生してるので要注意!

もしバイナリーオプションを始める場合は、みんなのオプションなど国内かつ金融庁の金融商品取引業者に登録している業者を選びましょう。

海外に怪しげな業者が多いだけで、バイナリーオプション自体は怪しい投資方法ではありません。

仮想通貨(暗号資産)

その他、近年では仮想通貨(暗号資産)も話題ですね。

仮想通貨とは、電子データだけで取引されている通貨のこと。実物の紙幣やコインは存在せず、主にインターネット上で取引されています。

最近よく耳にする「ビットコイン(BTC)」も仮想通貨の一種です。

ただ、仮想通貨は非常に値動きが激しく、ハイリスクハイリターンな投資方法といえます

2021年現在ビットコインが暴騰して話題となっていますが、成功者の話をそのまま鵜呑みにするのは危険です。

今現在ビットコインで大儲けしている人は数年前から保有し続けていた人がほとんどでしょうから、今から買って同じように儲かるとは限りません。

はりきっていきなり多額の資金を投資してしまうと、急落に耐えきれず大損してしまう可能性もあります。

焦って波に乗りたくなる気持ちも分かるのですが、始めるのであまり欲張らずあれば少額から取引するのがおすすめです。

おすすめしない投資・資産運用 1種類

外貨預金

外貨預金は手数料が非常に高いため、おすすめしません。FXと同じく外貨を扱う金融商品なのですが、FXよりもだいぶ割高です。

資産運用のプロフェッショナルである山崎元氏も、外貨預金について著書なかで以下のように説明しています

まず、手数料が恐ろしく高い。仮に米ドル1ドルが120円だったとするでしょう。手数料は普通の銀行だと1ドルにつき1円だから、1万ドル買ったら余計に1万円かかる。つまり 120万円を買うのに121万円かかるということ。日本円に戻すときも1ドルにつき1円のコストがかかる。これは確実に損だし高い。

まあ、この辺の感覚は難しくて、ファイナンシャルプランナーやファンドマネージャーの人でも間違える。だから、君はとにかく 外貨預金はやらないと覚えておく といい。『預金』っていうと安心なイメージがあるし、円安になったら儲かって、円高になると損するっていう仕組みはわかりやすいから、銀行が老人に売るときとかに使いやすいんだよ

出典:難しいことはわかりませんが、お金の増やし方を教えてください!

外貨預金ってなんだかイケてる響きですが、実は銀行のカモにされてる感じなんですね。

外貨預金をするくらいなら、普通預金の金利が高い銀行に預けておいた方が安心・安全です。

初めて投資・資産運用を始める際の注意点

有名なネット証券会社でも、全ての投資で有利とは限らない

これから投資を始める方に特に注意していただきたいのが、同じ証券会社の口座で別々の投資をしない方がいいということです。

例えば株式とFXを同時に始める場合、株式では株式で有利な口座、FXではFXで有利な口座を使い分けることをおすすめします。

なぜなら、株式や投資信託などで定評がある証券会社でも、FXでは悪条件なことが多々あるから。

楽天証券では投資信託などはわりと好条件で取引できますが、FX口座には初心者が気づきにくいデメリットが多く潜んでいます。

岡三証券に関しても、FX口座は決して好条件とはいえません。

多少の手間がかかっても、必ずそれぞれの投資・資産運用方法で有利な会社で取引するようにしましょう。

ネット銀行で「とりあえず」始めるのはおすすめしない

また、PayPay銀行や住信SBIネット銀行など有名なネット銀行の場合も、必ずしも有利な条件で投資ができるとは限りません。

むしろ上記2つの銀行が取り扱っているFX口座は、他社よりもデメリットが目立つため、全くおすすめできません。

ネット銀行系のFX口座が悪どいなぁ〜と思うのは、恐らくデメリットを隠すためでしょうが、投資初心者が勘違いしそうな表現を多用していることが多いからです。

普段使っているネット銀行で「とりあえず」の状態で始めてしまうと、ジワジワ搾取され続けてしまう可能性も高いので要注意です。

先ほど外貨預金の項目でも少しお話しましたが、銀行とはいえ取り扱っている金融商品全てがクリーンで健全なものとは限りません。

おすすめ投資方法 まとめ

- ソーシャルレンディング

- バイナリーオプション

- 仮想通貨(暗号資産)

- 外貨預金